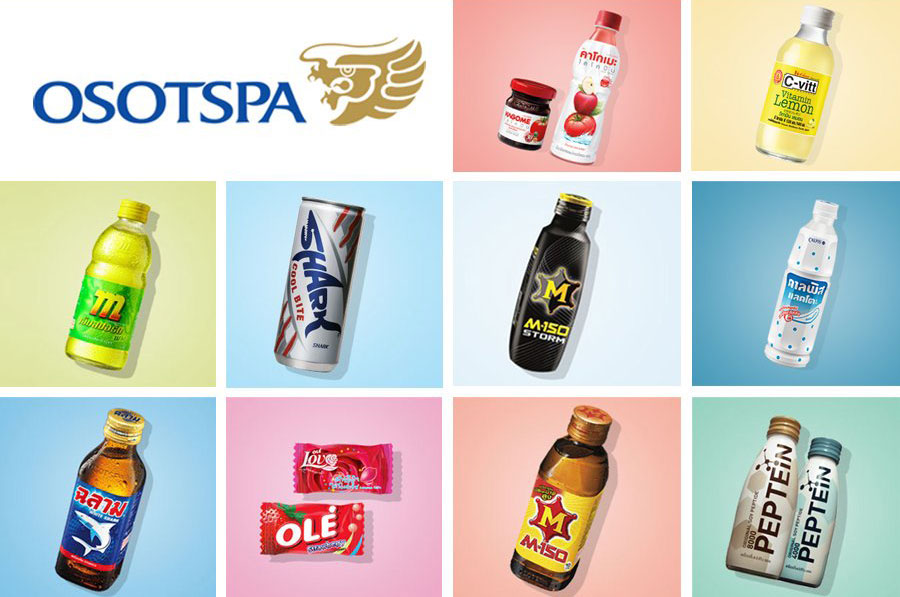

OSP บริษัท โอสถสภา จำกัด (มหาชน) กลุ่มอุตสาหกรรมเกษตรและอุตสาหกรรมอาหาร หมวดธุรกิจอาหารและเครื่องดื่ม ผลิตและจำหน่ายสินค้าอุปโภคบริโภค โดยมีกลุ่มผลิตภัณฑ์หลัก ได้แก่ กลุ่มผลิตภัณฑ์เครื่องดื่มบำรุงกำลังภายใต้ ตราสินค้า เช่น เอ็ม-150 ลิโพ เป็นต้น เครื่องดื่มเกลือแร่ และกาแฟพร้อมดื่ม และกลุ่มผลิตภัณฑ์ของใช้ส่วนบุคคลภายใต้ตราสินค้าเบบี้มายด์ และทเวลฟ์พลัส รวมทั้งธุรกิจให้บริการผลิตสินค้า บรรจุภัณฑ์ และจัดจำหน่ายสินค้า

ช่วงไตรมาสแรกของปี 2563 มีปัจจัยบวกคือ ราคาต้นทุนก๊าซธรรมชาติที่ใช้ในโรงหลอมเศษแก้วคาดว่ายังเป็ นขาลง นอกจากนี้มีการปรับสูตรเครื่องดื่มบำรุงกำลัง M-150 ให้มีน้ำตาลน้อยลง ทำให้เสียภาษีน้ำตาลลดลงอย่างมีนัยสำคัญจาก 1 บาท/ลิตร เป็น 0.1 บาท/ลิตร และมีการใช้ขวดแก้วแบบบางมากขึ้นทำให้ช่วยหนุน GPM แต่มีค่าใช้จ่ายเพิ่มจากโรงงานใหม่ในเมียนมาร์ที่เพิ่งเปิดดำเนินการยังอยู่ระหว่างช่วงทดสอบเครื่องจักรจึงมีแต่ค่าใช้จ่ายในช่วงแรก และการแพร่ระบาดของ Covid-19 แม้ไม่มีผลกระทบโดยตรงต่อ OSP แต่คาดว่าจะได้รับผลกระทบจากการชะลอการใช้จ่ายของผู้บริโภคทั้งกลุ่มเครื่องดื่มบำารุงกำลัง และของใช้ส่วนบุคคลนอกจากนี้้เริ่มมีความกังวลว่าหากประเทศไทยมีการยกระดับการระบาดของ Covid-19 เป็นระดับที่ 3 อาจส่งผลให้งบประมาณบางส่วนถูกโยกไปใช้กับการควบคุมและป้องกันโรคระบาดกระทบกับงบประมาณการลงทุนโครงสร้างพื้นฐาน ซึ่งจะส่งผลกระทบโดยอ้อมต่อ OSP เพราะอุปสงค์จากผู้บริโภคกลุ่มใช้แรงงานจะลดลง

ไตรมาสสองนี้ คาดว่าผลกระทบจาก Covid-19 จะน้อยกว่า 1Q63 นอกจากนี้้คาดว่ามาจิ้นจะเริ่มเพิ่มขึ้นในระดับที่มีนัยสำคัญ จากการปรับสูตรน้ำตาลน้อยเริ่มเห็นผลชัดเจนขึ้น อีกทั้งโรงงานใหม่ในเมียนมาร์เริ่มมีรายได้ในอัตราเร่งหลังผ่านช่วงการทดสอบเครื่องจักรไปแล้ว ขณะที่ 2H63 จะเริ่มเห็นการเพิ่มขึ้นของ GPM ที่ชัดเจนขึ้นไปอีกจากโรงหลอมเศษแก้วที่มีอัตราการใช้กำลังการผลิตเพิ่มขึ้รต่อเนื่อง มีการขยายกำลังการผลิตเครื่องดื่มอีกราว 15%

นักวิเคราะห์บริษัทหลักทรัพย์ หยวนต้า ระบุว่า แม้ว่าเรายังมีมุมมองบวกต่อแนวโน้มผลประกอบการของ OSP แต่ด้วยราคาหุ้นที่มี Valuation ที่ตึงตัว โดยปัจจุบันซื้อขายที่ PER2563 ที่ 32.2 เท่า มี Gap กับ PER ของ CBG ที่ อยู่ที่ 24.5 เท่า ถึง 31% เป็นการสะท้อนว่าปัจจัยบวกด้านผลประกอบการได้สะท้อนในราคาหุ้นไปมากแล้วเช่นกัน แต่ด้วยสภาวะตลาดที่มีความเสี่ยงในการลงทุนสูงขึ้นทำให้ราคาหุ้นกลุ่มที่เคยถูกซื้อขายด้วย PER สูงๆ ปรับตัวลงแรงทั้งสินค้าให้ OSP มีโอกาสถูกขายทำกำไรเช่นกัน เรายังคงประมาณการกำไรปี 2563 ไว้เท่าเดิม แต่เพื่อสะท้อนความเสี่ยงดังกล่าวเราจึงปรับเพิ่ม Rm เป็น 10% และลด Rf ลงเป็น 1.5% ทำให้ WACC เพิ่มขึ้นเป็น 8.9% และลด Terminal growth ลงจาก 4% เป็น 3% ได้ราคาเป้าหมายใหม่ที่ 33.50 บาท(เทียบเท่า PER2563 ที่ 27 เท่า) จากเดิม 45.50 บาท ต่ำกว่าราคาตลาดอยู่ 16% ลดค าแนะนำจาก TRADING เป็นขาย